Как думаете, какой пузырь активов можно считать величайшим в истории? Тюльпаны, которые когда-то продавались по цене дома? Или крипто-валюты, которые выросли в цене в 10 раз чуть больше, чем за год? Или это было что-то совсем другое?

Думаю, нам с вами будет полезно разобраться в истории финансовых пузырей, чтобы разглядеть следующий. Вот список пузырей, которые претендуют на звание величайших в истории:

1. Тюльпаномания (1637)

2. Южное море (1720)

3. Великий крах (1929)

4. Япония (1989)

5. Доткомы (2000)

6. Ипотечный кризис в США (2007)

7. Биткоин (2021)

Прежде чем читать письмо, попробуйте определить интуитивно. А теперь давайте изучим каждый из них.

Что делает пузырь “Великим”?

Прежде чем мы сможем выбрать самый большой пузырь активов всех времен, нам нужно определиться с критериями, по которым можно судить о пузыре. Предлагаю оценивать пузырь активов по следующим трем показателям:

1. Рыночная капитализация: размер общего рынка для данного класса активов

2. Цена: величина изменения цены базового класса активов

3. Время восстановления: количество времени, которое потребовалось классу активов, чтобы достичь своих предыдущих максимумов (если это вообще случилось)

Разберем пузыри по этим трем критериям.

Слишком маленькие пузыри

ТЮЛЬПАНОМАНИЯ (1637)

Если бы нам пришлось выбирать величайший пузырь в истории, основываясь на том, насколько спекулятивным он был, то тюльпаномания 1637 года это абсолютный лидер. Ни в одном пузыре в истории объект такой низкой полезности (цветок) не продавался по такой высокой цене.

Однако, стоит отметить, что рынок тюльпанов был довольной узкий. Несмотря на его известность в финансовой поп-культуре, большая часть общеизвестных сведений о тюльпаномании была сильно преувеличена. Как утверждает Энн Голдгар, автор книги "Тюльпаномания: деньги, честь и знания в голландскую эпоху":

«Цены могли быть высокими, но в основном это было не так. Действительно, самые дорогие тюльпаны стоили около 5000 гульденов (цена благоустроенного дома), но мне удалось идентифицировать только 37 человек, которые потратили на луковицы более 300 гульденов, что примерно соответствует годовой зарплате мастера».

Джейсон Цвейг также написал статью о тюльпаномании, в которой говорится:

«На пике своего развития рынок редких тюльпанов, по-видимому, был ограничен в общей сложности несколькими сотнями человек, многие из которых торговали всего один или два раза».

Таким образом, тюльпаномания вряд ли тянет на статус величайшего пузыря всех времен.

ЮЖНОЕ МОРЕ (1720)

Про этот пузырь не так часто рассказывают, потому что он не имел широкого экономического эффекта. Однако, он примечателен как один из первых примеров крайне неудачного IPO. Краткая история этого пузыря такова.

В 1711 году в Англии была учреждена Компания Южных морей. Акционерам было обещано исключительное право на торговлю рабами с испанской частью Южной Америки. Коммерческую деятельность компания начала лишь в 1717 году. В 1720 курс акций начал быстро расти: с £128 в январе до £1000 в августе. Исступление охватило всю Англию – от крестьян до лордов – все приобретали акции компании. Однако вскоре стало понятно, что руководство компании сильно преувеличивало прогнозы своей прибыли.

В сентябре началось резкое падение котировок. К концу сентября цена акций упала до £150, а 24 сентября компания объявила себя банкротом. Тысячи инвесторов были разорены, в том числе многие известные люди. Исаак Ньютон, например, потерял на крахе компании более 20 тысяч фунтов (что эквивалентно 3,5 миллионам фунтов стерлингов в 2023 году), после чего заявил, что может «вычислять движение небесных тел, но не степень безумия толпы».

Таким образом, хотя пузырь был сумасшедшим по целому ряду причин, негативные последствия были ограничены акционерами компании.

БИТКОИН (2021)

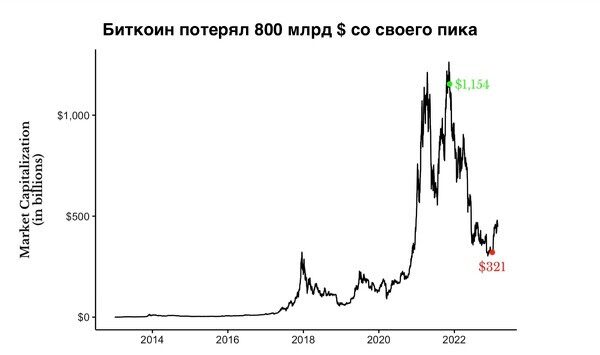

Хотя Биткоин вырос в 10 раз с начала 2020 по 2021 год, а затем потерял 75% своей стоимости в 2022 году, то, что произойдет с ним в 2023 году и далее, в конечном счете определит, как мы будем интерпретировать “пузырь” 2021 года.

Помимо этого, основная проблема с тем, чтобы назвать Биткоин величайшим пузырем в истории, заключается в том, что рыночная капитализация Биткоина слишком мала. На своем пике в ноябре 2021 года Биткоин стоил немногим более 1 трлн долларов. В результате он потерял лишь немногим более 800 миллиардов долларов, когда достиг своего локального дна в начале 2022 года:

Сравните это с акциями США (~ 30 триллионов долларов), и вы увидите, что, хотя Биткоин привлекает так много внимания, его капитализации недостаточно, чтобы претендовать на роль крупнейшего пузыря.

“Стабильный” ценовой пузырь

ИПОТЕЧНЫЙ КРИЗИС В США (2007)

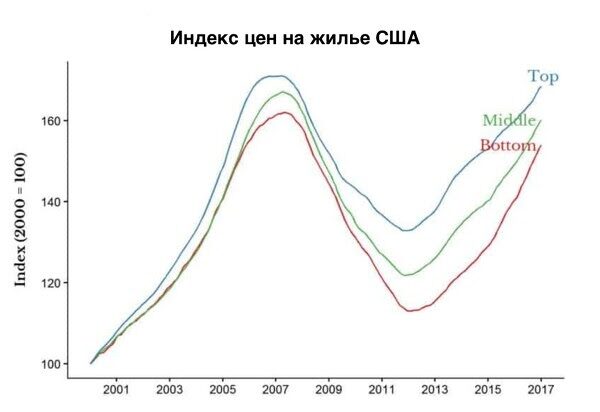

Когда мы говорим о действительно больших пузырях, то Ипотечный кризис на рынке жилья в США 2007 года по праву может претендовать на звание самого большого пузыря с точки зрения размера ущерба. Рынок жилой недвижимости США упал в цене с 29,2 трлн долларов на пике до 22,7 трлн долларов, когда он достиг дна в 2012 году. Это снижение на 6,5 триллионов долларов за пять лет.

Тем не менее, есть факторы, которые не позволяют нам назвать Ипотечный кризис крупнейшим пузырем в истории. Во-первых, рост стоимости недвижимости не был скачкообразным по сравнению с ценой на другие пузыри в нашем списке. Средняя цена на жилье в США выросла примерно на 70% с 2000 по 2007 год, ежегодный рост составил 7,9%:

Во-вторых, цены на жилье в США в течение десяти лет восстановились до своих исторических максимумов. Таким образом, несмотря на значительный экономический эффект, который Ипотечный кризис оказал на всю мировую финансовую систему, этот пузырь нельзя назвать крупнейшим в нашем списке, из-за его слабых показателей по другим критериям.

Быстро восстановившиеся пузыри

ВЕЛИКИЙ КРАХ (1929)

Крах на Уолл-стрит в 1929 году привел как к значительному изменению рыночной капитализации, так и к резкому росту цен в последующее десятилетие. С 1920 года до пика в сентябре 1929 года цены на акции в США выросли в 6,7 раза (с поправкой на дивиденды и инфляцию). Кроме того, в августе 1929 года NYSE подсчитала, что рыночная стоимость 846 компаний, котирующихся на бирже, составляла 90 миллиардов долларов.

Если мы скорректируем эту цифру с учетом инфляции, то сегодня это составит менее 1,5 трлн долларов. Таким образом, падение акций на 90% с 1929 до лета 1932 года представляет собой совокупный убыток в размере чуть более 1 трлн долларов.

Однако американский фондовый рынок восстановился до своих максимальных значений в течение семи лет (с поправкой на дивиденды и инфляцию). Да, эти семь лет были трудными для американского народа, но в этом не обязательно был виноват обвал фондового рынка, а скорее другие системные проблемы в экономике.

Как недавно заметил Морган Хаузел:

«В 1929 году только 2,5% американцев владели акциями. Подавляющее большинство американцев с изумлением наблюдали за обвалом рынка и, возможно, потеряли надежду на то, что они тоже когда-нибудь смогут заработать на Уолл-стрит. Но это было все, что они потеряли: мечта. Они не потеряли никаких денег, потому что они не вложили никаких денег.

Настоящая боль пришла почти два года спустя, когда банки начали терпеть крах».

По этим причинам Великий крах является близким соперником, но не самым большим пузырем в истории.

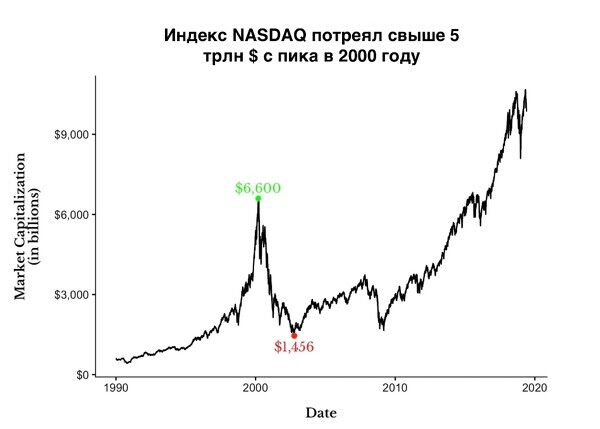

ДОТКОМЫ (2000)

После 10-кратного роста цен, начиная с 1990 года, индекс NASDAQ достиг пика в марте 2000 года с рыночной капитализацией в 6,6 трлн долларов. Последовавший за этим крах лишил NASDAQ рыночной стоимости в размере 5,1 трлн долларов. Для восстановления рынка потребовалось 13 лет.

Крах доткомов, безусловно, имеет все признаки крупнейшего пузыря в истории. Скорее всего, проблема заключалась в том, что рынок слишком рано поверил и переоценил перспективы интернет-компаний.

Большинство идей, которые считались гениальными в 1998 году, а в 2000 году вдруг стали рассматриваться как полное безумие, однако позже онинашли свое применение. Так что, этот пузырь не был ошибкой, а лишь преждевременным ростом цен.

Величайший пузырь всех времен

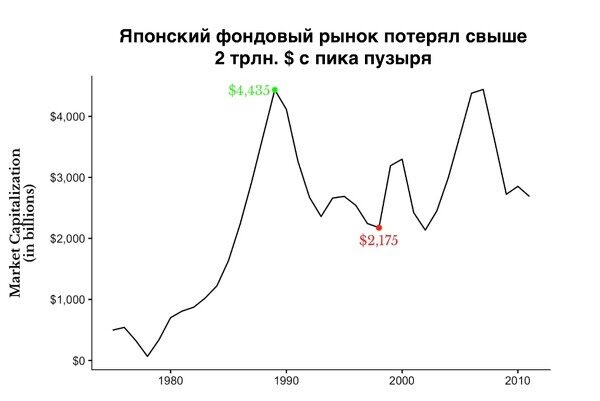

ЯПОНИЯ (1989)

Япония в конце 1980-х была настоящей матерью всех пузырей. На пике популярности японский императорский дворец оценивался выше, чем вся недвижимость в Калифорнии, а японский фондовый рынок вырос в 10 раз за предыдущее десятилетие.

Что еще более важно, за 33 года, прошедшие с момента пика, как японские акции, так и жилая недвижимость все еще не восстановились.

Если быть точным, японский фондовый рынок потерял более 2 трлн долларов, а стоимость японской земли снизилась на 8 трлн долларов с конца 1980-х - начала 1990-х годов:

Резюме:

Япония – настоящий победитель в номинации "Самый большой пузырь активов всех времен" по всем по трем критериям нашей оценки (рыночная капитализация, цена и время восстановления).